Actions européennes : un exercice de discernement

This content is only available in French

Une reprise fragile et des signaux ambivalents pour se positionner sur le cycle.

Défis et opportunités

Face à une conjoncture donnant des signaux divergents, témoin d’une situation économique hésitante, l’Europe fait face à plusieurs défis. L’escalade du risque géopolitique, les agendas politiques et leurs sanctions tarifaires ainsi que la fragmentation des échanges commerciaux sont des fardeaux importants. Plus réjouissant, le pic du resserrement monétaire semble derrière nous, l’inflation se résorbe et les prévisions de croissance sont en légère hausse sur fond d’embellie du climat de consommation.

Des signaux divergents

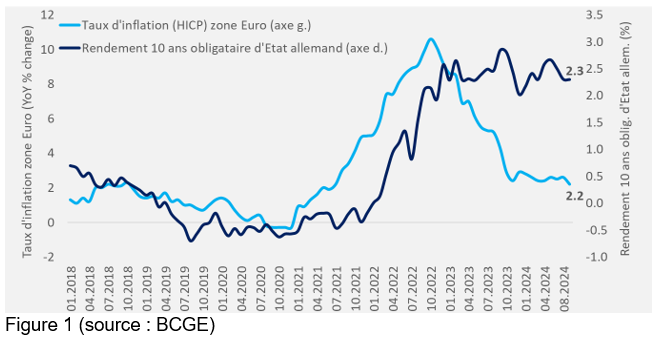

Face à une économie en apparence troublée, l’analyse de certaines métriques clés fournit un point de départ à une tentative d’analyse du cycle (figure 1). Dans un contexte d’assouplissement monétaire, le rendement de l’obligation de l’Etat allemand à 10 ans, comme proxy pour la zone euro, affiche un rendement de 2.3%. L’inflation dans la zone euro est retombée à 2.2%, en baisse depuis un pic à 10.6% en octobre 2022. Bien que tenace, elle devrait s’établir en 2026 sous la cible des 2%, à 1.9% selon la Banque centrale européenne.

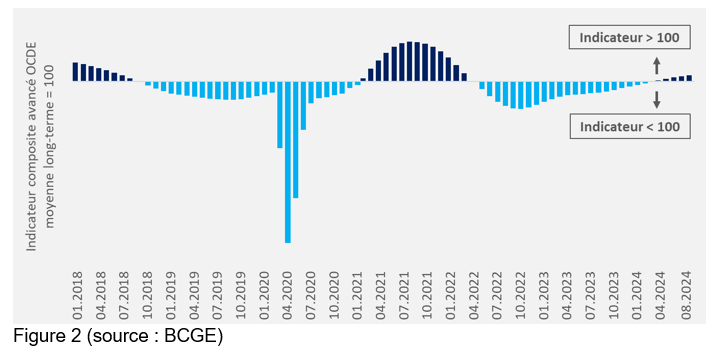

La direction de la croissance, mesurée à l’aide de l’indicateur composite avancé de l’OCDE permet d’anticiper la variation de l’écart de production. En août dernier, l’indicateur a refranchi, après 24 mois, le seuil de 100 et anticipe à présent un PIB effectif au-dessus de sa tendance de long terme dans six à neuf mois (figure 2).

Selon la vision traditionnelle du cycle, les agrégats économiques pourraient présager d’une reprise : la croissance du PIB s’accélère pour s’établir au-delà de sa valeur de long terme, l’inflation décline, les capacités excédentaires ne sont pas encore pleinement utilisées et les banques centrales s’orientent vers une politique accommodante. La phase précédant une telle reprise, appelée « reflation » offre une lecture proche avec une nuance toutefois : la croissance observée est molle. Et c’est là où réside l’ambivalence, quelle forme prendra la croissance européenne, elle qui dépend de tant de facteurs externes.

Sensibilité au cycle

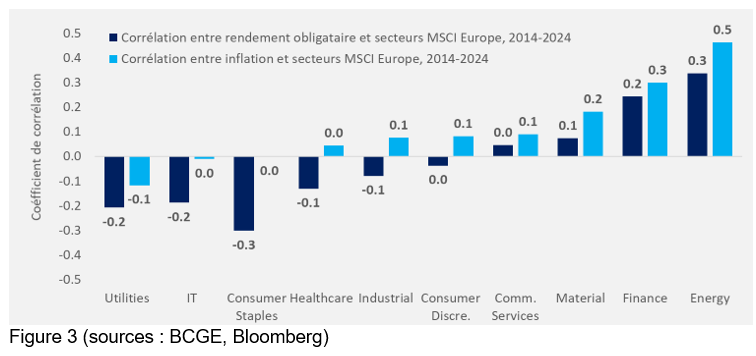

Au vu des éléments cités plus haut et dans le contexte économique actuel, quels sont les secteurs à privilégier ? Dans un contexte de baisse des rendements obligataires, les secteurs actions offrant des caractéristiques similaires aux obligations, tel qu’un flux de revenus de leur activité relativement sécurisé, une distribution de dividendes généreux supportée par un bilan de qualité, deviennent particulièrement attractifs. Dotés d’un profil défensif et jugés parfois ennuyeux, ces secteurs sont connus sous l’appellation « bond proxy » et regroupent la consommation de base, l’infrastructure et la santé notamment. Ces secteurs tendent à surperformer lorsque les rendements baissent (figure 3).

Quant à l’inflation, celle-ci impacte de façon différenciée les secteurs, selon qu’ils soient « faiseurs de prix » ou « preneurs de prix ». Les sociétés de l’énergie et des matériaux contrôlent des actifs physiques ou vendent des matières premières et leurs actifs s’apprécient avec l’inflation. L’évolution de ces secteurs en bourse est positivement corrélée avec l’inflation (figure 3). A l’autre bout du spectre, certains secteurs tels la consommation de base ou l’infrastructure consomment la matière première, ce qui augmente leurs coûts de production. Ces secteurs tendent à surperformer en période de baisse de l’inflation (figure 3).

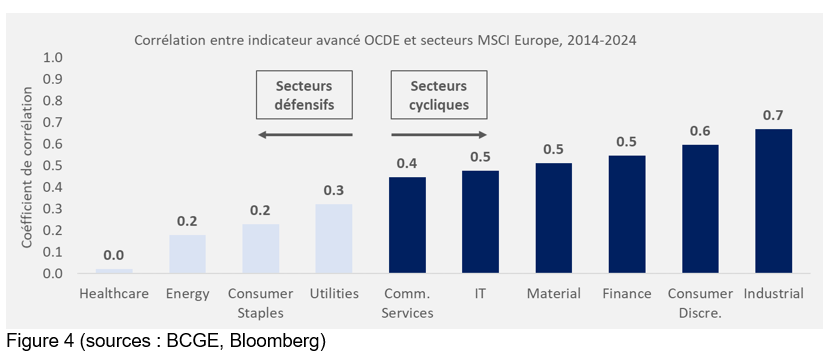

Une analyse du comportement des secteurs en phase d’expansion ou de contraction du cycle économique, mesuré par la corrélation entre la performance des indices et la variation de l’indice de l’OCDE, montre quels sont les secteurs les plus sensibles au cycle économique (figure 4). En tête, l’industrie, la consommation discrétionnaire, la finance et les matériaux. A l’inverse, l’infrastructure, la consommation de base, l’énergie et la santé sont les moins sensibles à une reprise de la conjoncture.

Nous voyons qu’une tentative de positionnement sur le cycle n’est pas aisée. Faut-il favoriser les secteurs cycliques pour une potentielle reprise, au risque de sous-pondérer les secteurs défensifs favorisés par une baisse de l’inflation et des rendements obligataires ?

Les facteurs différenciants d’une entreprise

Nous pensons qu’une gestion active axée sur la qualité permet de faire face à cette ambigüité. Au-delà de la direction des agrégats économiques, les sociétés de qualité dotées de bilans sains, de marges brutes élevées et d’actifs immatériels forts représentent une alternative enviable pour se détacher des méandres du cycle et repousser l’horizon du retour à la moyenne du rendement sur capital auquel font face de nombreux modèles d’affaires. En fin de compte, rien ne remplace la compréhension des dimensions de la performance d’une entreprise.

Note : corrélation glissante sur 6 mois avec données mensuelles entre le 31.01.2014 et 30.08.2024.

Rendement mensuel calculé avec logarithme naturel.

Sources : BCE, OCDE, Bloomberg.

Raphaël Membrez (cv mis à jour)

Raphaël Membrez est gérant de fonds, responsable d’un fonds de conviction sur les actions européennes à la BCGE. Auparavant, il a été analyste et co-gérant d’un fonds en actions suisses chez Landolt & Cie (actuellement ODDO BHF Suisse). Il a complété un Executive Program à HEC Paris, titulaire d’un Master en Finance de Warwick Business School et d’un Bachelor de l’Université de Fribourg (Magna cum laude) et détenteur du CFA.